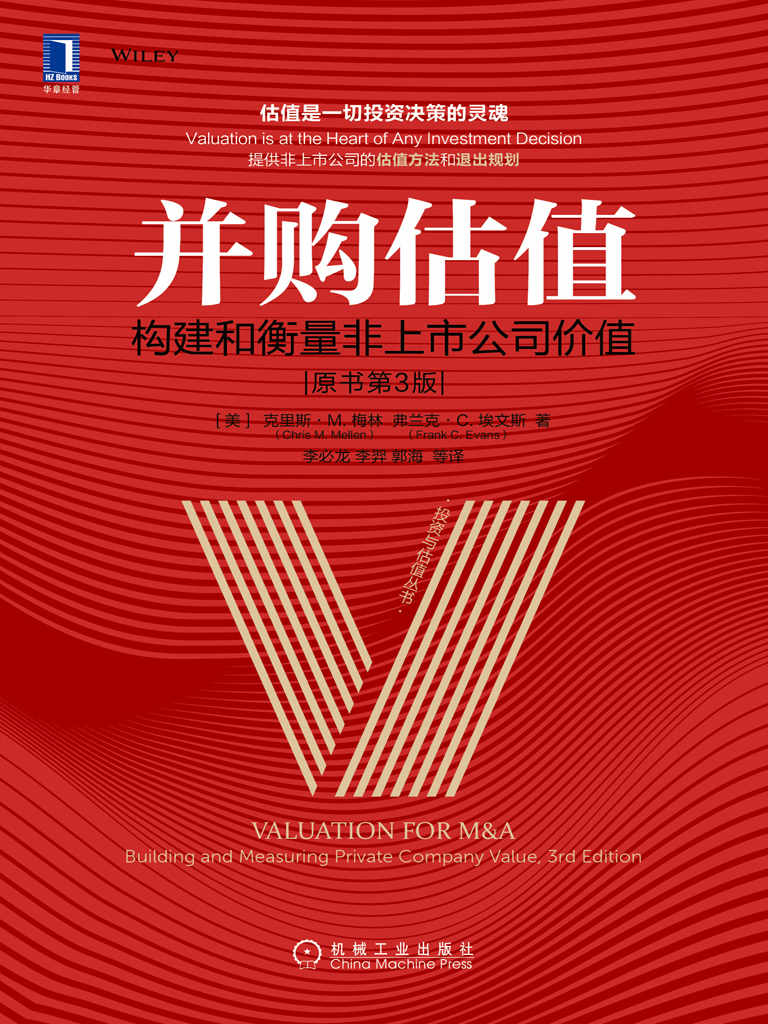

没有股价参考,买家如何准确衡量一个企业的价值?

卖家如何应对前来谈判的买家?

本书为所有未上市公司的所有者,经理人及投资人提供最新的估值工具箱。

全面更新第三版,包括最热门的。

高科技企业,知识性企业的估值方法。

退出计划、交易结构及无形资产估值。

通过《并购估值》第三版,你能清楚明了地看到企业的真实价值。

估值是一切投资决策的灵魂 Valuation is at the Heart of Any Investment Decision 提供非上市公司的估值方法和退出计划。

作者简介

克里斯·梅林是估值研究公司(Valuation Research Corporation)的执行董事,并兼任其波士顿办公室的负责人。之前,他在2000年创建了德尔菲估值顾问公司并担任总裁,并在2015年7月把这家公司卖给了估值研究公司。梅林发表了众多与估值相关的文章,他是《并购估值》一书第2版的联名作者,第3版的作者。

弗兰克·埃文斯是埃文斯合伙估值顾问服务公司的创始人。他是一位多产的教育家和演说家,还是《并购估值》一书第1版和第2版的联名作者。

译者简介

李必龙,经济学硕士,现任一家投资管理公司总裁,在金融和实业领域有着丰富历练,在股权投资领域有着较多的实战经验,在资产估值和风险管理领域也有一定的研究。曾经参与翻译《金融与投资术语词典》、《福特家族》、《估值:难点、解决方案及相关案例》、《从众危机》和《并购估值》。

李羿,财务管理学学士,在著名的德勤会计师事务所历练多年。除了较为丰富的企业财务审计经验之外,对投资估值和风险管理有一定的研究。曾参与翻译《金融与投资术语词典》和《估值:难点、解决方案及相关案例》、《从众危机》和《并购估值》。

郭海,财务管理学士,中级会计师,在一家国内知名物业公司担任财务负责人,长期从事不动产管理和物业服务方面的财务工作,对风险管理和资产估值,尤其是不动产估值有一定的研究。曾参与翻译《估值:难点、解决方案及相关案例》、《从众危机》和《并购估值》。

目录

目录

译者序

前 言

致 谢

第一部分 导论

第1章 并购制胜 / 2

股东忽略的关键价值 / 4

独立的公允市场价值 / 5

对战略买家的投资价值 / 7

并购的双赢效益 / 9

卡文迪什独立公允市值的计算 / 10

对战略收购方的投资价值 / 11

第二部分 培育价值

第2章 培育价值和计量投资回报:非上市公司 / 14

上市公司的价值创造模型 / 14

价值创造和投资回报率的计算:非上市公司 / 16

价值创造战略之分析 / 30

第3章 市场和竞争分析 / 34

把战略规划与价值培育联系起来 / 36

评估公司的具体风险 / 40

非上市实体经常面对的竞争要素 / 44

财务分析 / 45

结论 / 50

第4章 并购市场和规划流程 / 51

买家和卖家的常见动机 / 54

并购为何失败 / 55

公司出售的策略和流程 / 56

并购策略和流程 / 65

尽调准备 / 73

第5章 衡量协同效益 / 76

协同效益的衡量流程 / 77

评估协同效益之关键变量 / 80

协同效益及其先行规划 / 81

第三部分 衡量价值

第6章 估值方法和基本原则 / 84

企业估值法 / 84

使用已投资本模型定义被评估的投资 / 86

为什么净现金流衡量的价值最准确 / 86

经常需要调整的盈利指标 / 88

财务报表的调整 / 90

管理并购中的投资风险 / 93

结论 / 98

第7章 收益法:利用预期未来回报确定价值 / 99

为什么并购的价值应该通过收益法来做 / 99

收益法里的两个子方法 / 100

贴现现金流法三阶段模型 / 106

确立令人信服的长期增长率和终值 / 107

贴现现金流法的挑战和应用 / 110

第8章 至关重要的资本成本 / 111

负债成本 / 113

优先股成本 / 113

普通股成本 / 114

资本资产定价模型的基本变量和局限性 / 114

增补型资本资产定价模型 / 117

扩展模型 / 118

回报率数据简介 / 126

私募资金的成本 / 127

国际资本成本 / 130

如何推导目标公司的权益成本 / 131

调试贴现率和市盈率倍数 / 133

结论 / 134

附录8A 特定公司风险的策略性使用 / 136

第9章 加权平均的资本成本 / 142

加权平均资本成本的逼近法 / 143

简洁的WACC公式 / 146

资本成本计算中的常见错误 / 148

第10章 市场法:类比公司法和并购交易法的运用 / 151

并购交易倍数法 / 152

类比上市公司法 / 155

估值倍数的选择 / 159

常用的市场倍数 / 160

第11章 资产法 / 168

账面价值与市场价值 / 169

估值的前提 / 170

应用资产法评估缺乏控制权的权益 / 170

账面价值调整法 / 171

计算账面调整价值的具体步骤 / 176

第12章 通过溢价和折价调整价值 / 177

溢价和折价的可应用性 / 178

溢价和折价的应用和推导 / 179

灵活把握调整的度 / 181

收益驱动模式下的控制权与非控制权的对比 / 182

公允市场价值与投资价值 / 183

第13章 调适初始价值并确定最终价值 / 184

纵览全局的基本要求 / 184

收益法验证 / 187

市场法验证 / 191

资产法验证 / 192

价值的适调及其结论 / 194

价值验证 / 195

客观评价估值能力 / 198

估值场景:并购平台 / 198

附录13A 严谨而彻底的估值分析是避免并购交易失败的关键 / 199

对一个假设的具有协同效益的交易进行分析 / 199

确立收购目标的价值 / 200

为收购方确立价值 / 201

对价对价值的其他影响 / 202

第四部分 特殊问题

第14章 退出规划 / 206

为何退出规划如此困难 / 207

是什么让你的非上市公司投资的规划鹤立鸡群 / 210

为何要现在就开始做非上市公司的退出规划 / 212

退出规划流程 / 214

第15章 交易的艺术 / 230

形态各异的谈判难题 / 230

交易结构:股票vs.资产 / 232

付款方式:现金vs.股票 / 238

个人商誉 / 241

弥合分歧 / 242

从其他角度看待并购交易 / 245

第16章 公允意见函 / 247

为什么要获得公允意见函 / 248

非上市公司对公允意见函的使用 / 251

准备公允意见函的相关各方 / 252

公允意见函的组成部分 / 254

公允意见函的不足之处 / 257

结论 / 258

附录16A 公允意见函样本 / 259

第17章 企业并购和财务报告 / 265

美国的《一般公认会计原则》和《国际财务报告准则》 / 266

FASB和IFRS的相关陈述 / 266

审计公司的审核 / 268

会计准则汇编820:公允价值计量 / 269

会计准则汇编805:企业组合 / 271

会计准则汇编 350:商誉和其他无形资产 / 280

把会计准则汇编 805融入尽职调查过程 / 281

参考文献 / 284

第18章 无形资产估值 / 286

无形资产估值方法 / 286

无形资产估值的关键成分 / 289

无形资产估值的具体方法 / 295

结论 / 302

第19章 衡量和管理高技术创业企业的价值 / 303

为何高技术创业企业的评估至关重要 / 303

高技术创业企业的关键不同之处 / 304

价值管理始于竞争分析 / 305

发展阶段 / 308

风险和贴现率 / 309

创业企业与传统估值方式 / 311

QED调研报告:风险投资使用的估值方法 / 316

估值创业企业的概率权重情境法 / 321

权益分配法 / 325

结论 / 328

第20章 跨境并购 / 329

战略买方的考量 / 329

尽职调查 / 337

卖方的考量 / 341

第五部分 案例研究

第21章 并购估值案例:分销公司 / 344

历史和竞争条件 / 345

潜在买家 / 346

宏观经济条件 / 347

行业的具体环境 / 348

增长 / 348

计算:独立的公允市场价值 / 349

风险和价值动因 / 354

独立公允市场价值的概述和结论 / 361

计算投资价值 / 362

案例结论:建议考虑的问题 / 367

第22章 并购估值案例:专业服务公司 / 369

特性 / 369

估值方法 / 372

案例研究简介 / 373

潜在买家 / 374

过往的财务表现 / 374

未来预期 / 378

风险和价值动因 / 380

贴现现金流法 / 382

要考虑的其他估值法 / 383

案例结论:建议考虑的问题 / 386

前言/序言

译者序

本书在美国估值行业有着相当的影响力,两位作者因本书获得行业当年的年度人物提名。在众多并购估值的书籍中,本书享有两大与众不同的特点。

1.把并购估值与创造价值有机地结合在一起。企业并购的最终目的是为了创造价值,但以前的并购书籍极少有这种逻辑关联。本书不仅实现了这种关联,还就企业如何创造价值做了初步阐述。这是本书最大的亮点!

2.介绍了非上市公司并购估值的系统方法。此前的相关书籍大多是围绕上市公司阐述并购估值的系统方法,涉猎非上市公司的甚少。由于缺乏公开和系统的数据信息,非上市公司的价值分析是一个难度很大的挑战!本书给我们提供了相关的系统方法,告诉我们如何应对这种挑战!

此外,本书初步介绍了企业无形资产的构成及其估值方法,强调了现代企业的价值观:赢利企业的无形资产价值远高于有形资产。此外,还较好地介绍了如何把非上市公司的初始估值适调为准确价值的系统方法。在本书的最后两章,作者用两个综合案例对非上市公司估值的整个步骤做了系统解读。

本书第1~7章及第18~22章由李必龙翻译,第8~10章由李羿翻译,第11~12章由范英翻译,第13~15章由郭海翻译,第16~17章由王琳翻译。全书译文由李必龙统一协调修改。

译者

◆前言◆

“价值”是一个有关某种东西所值多少的表述,它的计量使用两种尺度:回报和回报率。要想创造和提升价值,企业必须追求这样一种战略:增加回报、降低风险或把两者结合起来。就概念而言,这浅显明了,但就应用来说,就没那么简单了!

正是笼罩在公司价值之上的这层神秘面纱,常常使得高管们做出错误的投资决策和经营决策。其实这些糟糕的决策本来都是可以避免的。而且,精确估值是可以做到的,并购交易可以使买卖双方都获益。在随后的章节里,我们会逐步阐述成功达到上述目的的关键点。

在过去的数十年间,我们向数以千计的公司提供了估值咨询服务,并同时积累了经验,开发出了能够精确衡量和成功提升公司价值的工具。通过运用这些工具,股东和经理们能够弄清楚其公司的价值、驱动价值的因素,以及如何在并购和日常经营中提升价值。

在并购交易中,不仅卖家和买家,甚至连他们的顾问,都会因为企业的价值问题而纠结。而且,每当看到对方提出的那种不现实的预期时,他们都会有一种无奈的感觉。通常,像这类模糊飘忽的东西,在并购交易中俯拾皆是:

利润(通常计算为息税前利润或息税折旧摊销前利润)代表公司对股东的真实回报吗?

这种业绩预测现实吗?

在考虑到投资风险的情况下,合适的回报率或市盈率倍数应该是多少?

并购交易应该作为一项资产交易,还是作为股票交易?

为了以最好的价格成交,卖方做了充分的准备,并对公司进行了必要的包装吗?

对卖方而言,至关重要的人员问题是什么?

买家找到了最佳目标公司,并精确地量化了潜在的协同效益吗?

就对方的报价而言,这项并购交易有意义吗?

更大的谜团则笼罩于非上市公司(即没有在公开市场交易的那些企业)——这里还应包括那些交易清淡的上市公司和大公司的事业部。在这类公司中,虽然多数所有者和经理人已经经营企业多年,但他们并不知道如下基本问题的答案:

公司的真实价值是多少?

如果一个战略买家收购它的话,他会额外多支付多少钱?

对公司权益价值产生影响最大的因素是哪些?

什么是所有者真正的投资回报和回报率?

那个量级的回报与相关的风险相匹配吗?

所有者出售企业会更合算吗?如果是,那么怎样卖,何时卖?

出售企业只是所有者退出的众多选项之一。对于不断增加的退出方式,本书第3版再一次静下心来,论述了现在已经成熟的退出规划内涵,阐述了非上市公司所有者面临的一种独特的挑战:退出决策和退出规划流程,并讨论了在出售不是所有者当期合适的选项时,其他的一些退出替代方式。

在评估是否退出(如果是,如何退)时,所有者必须考虑哪些财务的、非财务的、专业的和人员的问题?

除了出售以外,所有者可用的退出选项还有哪些?

非上市公司投资规划的不同点在哪儿?

为什么非上市公司的退出规划现在就应该开始着手?

自从本书上一版付梓以来,经济领域发生了不小的变化。整个经济形态正日益知识化,无形资产正逐步成为公司价值的一个更大的部分,并且经济全球化的色彩愈加浓厚。与并购交易相关的财务报告标准,也发生了相应的变化——本书第3版也做出了相应的变动。

在跨境并购中,需要考虑的外国公司的特点有哪些?

公司拥有的关键无形资产有哪些,如何对它们进行估值?

在完成一项交易时,有哪些重要的财务报表问题需要处理?

为了使股东价值最大化,在高科技创业企业的价值衡量和管理中,有哪些特有的挑战?

什么是公允意见函?为什么一家非上市公司在并购交易之前要考虑并购一家企业?

本书提供了回答这些问题和相关问题的工具。本书的目标读者是具有下述特征的非上市公司的股东、投资人和经理人:权益价格缺乏自由活跃市场的指引的中小企业(如,收入规模在300万美元到2.5亿美元之间的公司)。

我们用5个新章节阐述这个内容。第一部分是引入性的章节,即第1章,介绍了贯穿本书有关买卖双方如何在并购交易中获得成功的许多概念。第二部分的侧重点是:在为准备并购交易而建构公司的价值时,对企业进行定量和定性评估的过程中,所要考虑的因素。第二部分的4章介绍并阐释了如何衡量非上市公司的投资回报率(ROI),市场和竞争力分析中需要考虑的因素,准备并购交易的具体步骤,以及如何衡量交易成功后将要获得的协同效益。第三部分通过8章内容阐述了为并购所做的评估过程,涵盖的内容包括对潜在或实际并购交易进行评估分析时的3种价值评估方法,以及如何对3种评估结果进行平衡调整。第四部分介绍并解释了与并购评估相关的7个特殊问题,包括:退出计划、交易结构、公允意见、财务报告、无形资产、初创企业和跨境并购。最后,第五部分将本书涵盖的许多概念与两个案例研究结合起来进行解读——其中一个案例涉及一家分销企业,另一个涉及公共关系机构(专业服务公司)。

我们针对投资问题的估值和回报的解决方案,为并购流程提供了所需的可靠性和条理性。我们的方法甚至可以把价值提升的内涵融入非上市公司的年度战略规划里,进而为股东的投资决策提供价值导向。简而言之,我们这本书就是一个路线图,能够帮助你在公司经营和公司出售(或购买)中,提升公司的价值。

许多投资者听说过有关提升上市公司价值的说法。对上市公司而言,股票价格就是市场对公司业绩评价的风向标。在没有股票价格的情况下,无论是制定一个成功的战略,还是准确地衡量公司业绩和投资回报率,都要困难得多。难是难,但并非不可能!

我们邀请我们的读者使用这些技术为非上市公司实现准确的并购估值,并在日常运营中创造价值。拨开价值迷雾,循着路线图,敲开财富之门!

克里斯·梅林

弗兰克·埃文斯

2018年5月

致谢

把本书献给我们亲爱的朋友和精神导师戴维·毕晓普(David Bishop)——他也是本书第1版的作者之一。他组建了企业评估师全美网络,他把我们聚在了一起,花费了无数时间培训和指导我们,使我们的企业评估专业水平得到了很大的提升。为此,我们始终深怀感激之情!

除戴维外,如果没有许多同仁和John Wiley & Sons出版公司谢克·丘(Sheck Cho)的支持和帮助,本书也不可能成功面市。我们还得感谢他们在下述章节中所做的贡献:锡德·谢弗(Sid Shaver)——第20章“跨境并购”;肯·桑吉纳里奥(Ken Sanginario)——附录8A “特定公司风险的策略性使用”;贾斯廷·约翰逊(Justin Johnson)——附录13A “严谨而彻底的估值分析是避免并购交易失败的关键”。

还要感谢企业投资退出规划顾问,非凡的约翰·莱奥内蒂(John Leonetti),感谢他就退出规划一章所做的价值无与伦比的反馈和建议。就资本成本的章节,我还要感谢罗杰·格拉博夫斯基(Roger Grabowski)的意见;就第2版的财务报告和无形资产章节,我们还得感谢雷·拉思(Ray Rath)、勒内·赫劳谢克(Ren?é Hlousek)和达朗·科尔迪耶(Darren Cordier)所做的编辑及相关意见;感谢埃德·汉密尔顿(Ed Hamilton)在第3版“企业并购和财务报告”一章所做的更新;感谢查尔斯·科斯塔(Charles Costa)针对相关表格和一些研究结果所做的数学审核;感谢帕特里斯·拉多尼亚(Patrice Radogna)针对专业服务公司的案例所做的评论;就衡量和管理高技术创业企业的价值一章,感谢弗兰克·梅因维尔(Frank Mainville)和安德鲁·雷丁顿(Andrew Reddington)给予我们的批评建议和增补内容。最重要的,我对我的家人深怀最诚挚的感激之情。感谢我的妻子金(Kim)、我的女儿索菲亚(Sophia)和朱莉娅(Julia),谢谢你们在我撰写这本书的漫长时间里,表现出巨大的忍耐和理解;感谢你们每一天带给我的挚爱、欢乐和支持!

克里斯·梅林

在此,再一次感谢我的兄弟哈里·埃文斯(Harry Evans)在第1版给予了许多的帮助;感谢我的朋友和同事弗兰克·明迪辛洛(Frank Mindicino),感谢他那超群的知识和洞见;感谢我的助手谢利·迈尔斯(Shelly Myers),我的伙伴和女儿萨拉·德克里克(Sarah DeKreek)。最后,对于我的妻子林(Lin),感谢你的挚爱和多方面的支持。

弗兰克·埃文斯

.jpg?imageMogr2/thumbnail/!1096x1600r|imageMogr2/gravity/Center/crop/1096x1600)